東宝株式会社は、みなさんがご存じのように映画配給会社ですが、アニメ・IPを生かした事業アプローチで成長しています。

株価も2025/02/21時点で7,170円と、

1年前(2024/3/1)の4,948円と比べて約50%上昇

5年前(2020/3/1)の3,300円と比べて約120%上昇

と、とてつもないパフォーマンスです。

資料引用:決算説明資料 東宝株式会社 2025年2月期 第3四半期

映画事業が売り上げの67%、不動産が26%、演劇が7%という構成です。

Netflixがあるからトラディショナルな映画はみんな見ないし困るだろうという見立ては一般消費者目線からはあるかもしれないですが、その見立てとは逆の結果です。

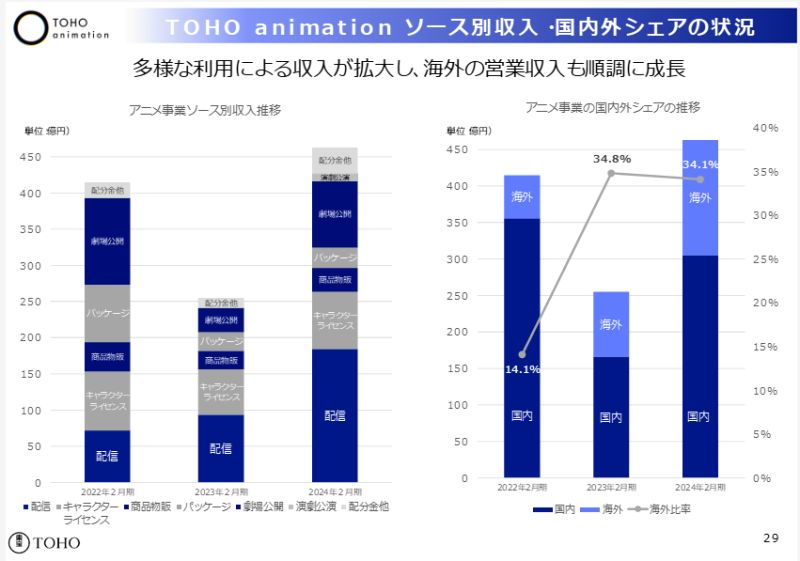

もちろん、Netflix等のコンテンツ配信プラットフォームの伸びに伴い同社の配信の売上も伸びています。

(そもそも映画館事業ではなく、配給会社ですから当然といえば当然ですが。)

着目すべきは映画事業の中でもアニメに関連するものでして、アニメ映画がすこぶる好調です。

下記日経の記事でも、事業展開がアニメ映画で稼いだ収益でM&Aし、制作・広告部門を内製化するというアプローチで、

同業他社と比較しても、株価/ROEとあらゆる指標が優秀であることがわかります。

============

コナンが稼ぎゴジラ目覚める 東宝、アニメ期待で株5割高

> 「名探偵コナン」など好調なアニメ映画で得た資金をM&A(合併・買収)に振り向け、制作や広告などの機能を内製化。

> 東宝作品はタイトル別興収ランキングトップ10のうち7つを占めた。

> 不動産事業で年170億円ほどを安定して稼ぎつつ、今後はアニメを含む映画事業が成長ドライバーになる

> 東宝の自己資本利益率(ROE)は24年2月期で10%と、松竹(3%)や東映(24年3月期、6%)より高い。

============

日本の産業を生かすみたいな文脈で、世界における日本企業のプレゼンスのあげ方を語られることが多いですが、

同社はまさにお手本のようなアプローチかと思います。

海外売上高比率はいまや34.1%で、

実際に、東宝株式会社は、シンガポール子会社を2024年11月より現地で事業を開始し、

IP・映像作品のライセンス事業、商品事業、マーケティング等をリリースしています。

さらに、2024年10月、GKIDSという米国のアニメのトップランナーである配給会社の持分100%取得をしています。

かなり余計なお世話ですが、

同社は決算資料説明資料でもっと事業の良い点をアピールする部分を作りこんだらいいのになと思いました。

少なからずKPIが分かりづらい点がかかる点があります。

逆に言えば、ある程度簡素でも株価が伸びている事業のすばらしさともいえます。

その逆より (資料だけいい) よりも当然良いことは言うまでもありません。